租税裁判を知れば節税が変わる

租税裁判を経験された方はほとんどいらっしゃらないでしょう。

私も数十年税理士業界で働き、100数十社の会社の担当をしてきましたが、税務調査が裁判まで発展したケースは一度もありません。

幸いなことに裁判を起こすほど金額が大きくて理不尽な指摘を税務調査で受けなかったからなのですが、世の中には税務署との見解の相違により裁判まで発展するケースが稀に存在します。

ちなみに租税裁判での納税者の勝訴率は10%前後と言われています。

租税裁判まで発展しなかったとしても、税務調査の場面ではお互いの主張の正当性を国税不服審判所の裁決事例や裁判所の裁判例を使って強化することが多いので、租税裁判というものを知っておくことで税務調査での交渉を有利に運ぶことができます。

また法人の行為や計算に税法を当てはめるまでの一連の流れは、法的三段論法と呼ばれ、裁判でも税務調査でも自身の主張を論理的に伝えるためには必要な考え方です。

法人税法の適用を巡る争いでは、主張を法的に展開していかなければ説得力を持たないのです。

上記のように、税務署との交渉材料に裁決事例や裁判例が使われるということは、法人が節税戦略を練る際にも、仮に裁判になったらどう評価されるのだろうか?という視点を持つことが法人の節税戦略のパフォーマンスを高めることに繋がるということです。

節税額100でリスク200の戦略は実行する価値がありません。このリスクを評価するために法的な考え方と租税裁判を知ることは有益です。

- 法的三段論法

- 事実審と法律審

- 税務リスクの評価

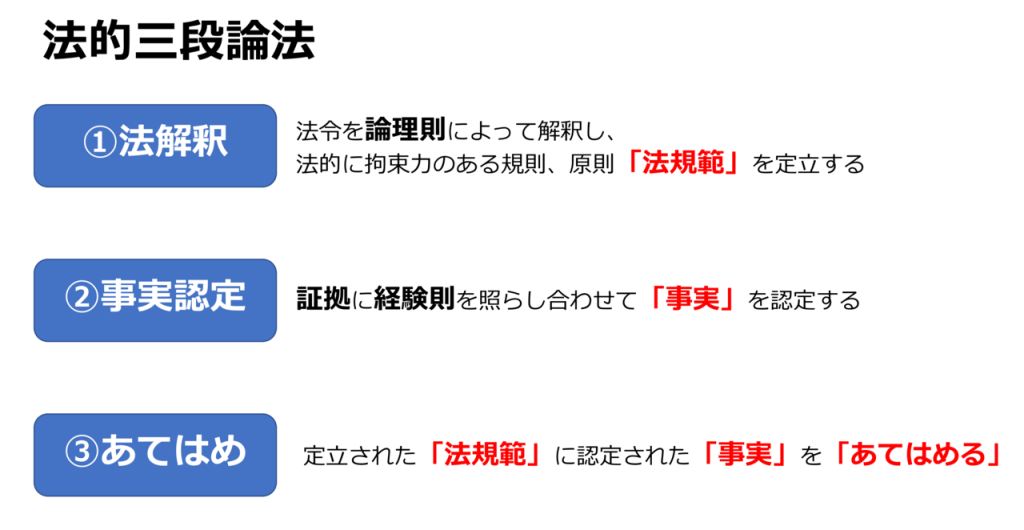

法的三段論法

税法適用の場面では法的三段論法によって考えます。

これは税務調査・裁判に共通する考え方です。

法的三段論法は下記の図の①から③の順序で展開されます。ソクラテスを当てはめた有名な例を示すと次のようになります。

①すべての人間は死すべきである。(大前提=法解釈)

②ソクラテスは人間である。(小前提=事実認定)

③ゆえにソクラテスは死すべきである(結論=あてはめ)

法解釈の段階では、主張に関連する法令を抽出し、その法令を論理則(人間の思考が従うべきもっとも一般的かつ基本的な法則(論理学でいう命題など))によって解釈し、法的に拘束力のある従うべき「法規範」を導き出します。

租税法の法解釈では「文理解釈」が原則であり、あくまでも法令に書いてあることをそのままに解釈します。そして、文理解釈では解釈しきれない部分について「論理解釈(拡張・縮小解釈、反対解釈など)」で補います。

この他に「法令の趣旨」も念頭に置いておく必要があります。

次に、事実認定において、物的証拠や状況証拠に経験則(実際の経験から得られた知識や法則)を照らし合わせて、どのような「事実」が存在していたのかを認定します。

税務調査の場面では、事実認定が重要です。そこにどのような事実が存在していたのかを立証できるようになるべく契約書や議事録は整備しておきましょう。取引の経緯や動機も説明できると良いでしょう。

最後に①で導き出された「法規範」に、②で認定された「事実」をあてはめて、訴えの内容が法的に妥当か否かを判断します。

法解釈は顧問税理士が行い、事実認定のための証拠は会社が整備するという二人三脚での取組みが税務調査に強い節税を可能にします。

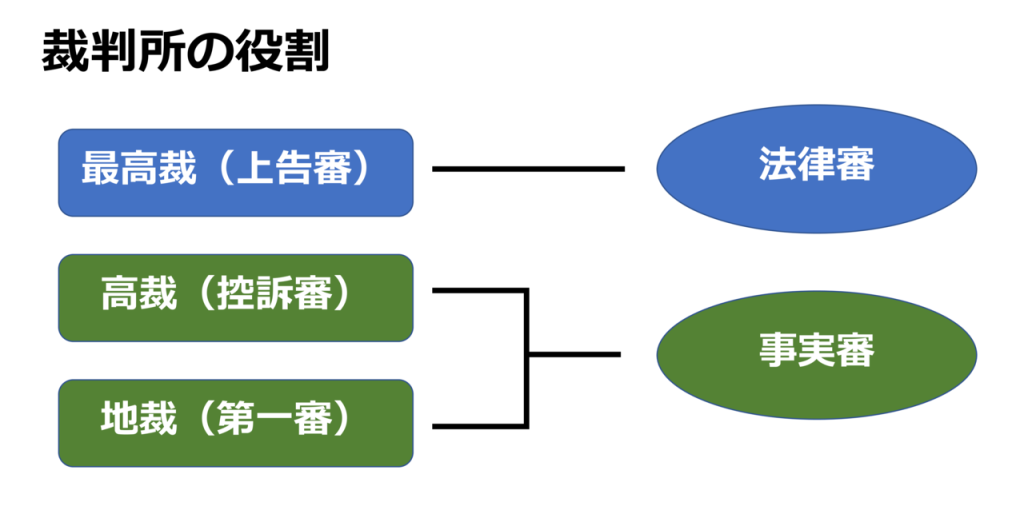

事実審と法律審

法的三段論法でいう事実認定は、地方裁判所・高等裁判所(以下「下級審」といいます。)でしか行いません。

最高裁判所では下級審で行った事実認定をもとに、下級審での法律解釈に誤りがないかどうか、憲法に反していないかどうかを見ています。

ゆえに地裁・高裁は「事実審」と呼ばれ、最高裁は「法律審」と呼ばれます。

下級審でも法解釈を行うのですが、下級審での法解釈は判例としての拘束力は持たず、過去に下級審で出された判断がその後の裁判でも踏襲されるとは限りません。

しかし、下級審も最高裁を意識しながら法解釈をして判決を下しているため、下級審が行った法解釈であっても税務の現場では重要な意味を持っています。

最高裁の判断である判例は、後の裁判に対して拘束力を持っていますので、最高裁まで争われた事件を参考にする際には、必ず最高裁の判決文を見る必要があります。

付け加えると、最高裁の判決のうち主論(判決の結論に直結するような法の解釈・適用を示した部分)が拘束力を持った判例と言われ、それ以外の部分は判決のうちでも傍論と呼ばれ、拘束力を持たないと言われています。

しかし、たとえ傍論であっても税務の現場では大きな説得力を持っています。

税務リスクの評価

検討している節税戦略が法的にどれくらいのリスクを抱えているのかを評価するためには、税務調査や租税裁判ではどのような手順で事例の妥当性を判断しているのかを知ることは有益です。

それが、法的三段論法です。

また、過去の裁判例を参考にリスク評価する際にも、裁判所の役割や判決文のどこに注目したら良いのかを知っておくことで、より評価の精度が高まります。

裁判例はすべて重要ですが、最重要は最高裁判決文の主論です。

納税者側の心理としてはどうしても自身が有利になるように解釈をしてしまいがちです。我々税理士もお客さまを応援したい気持ちから判断がお客さま側に流れていきがちです。

しかし、そのまま放っておけば知らないうちに大きな爆弾を抱えた状態になりかねません。

節税戦略を練るときには、一度気持ちをフラットにして、仮に税務調査で指摘を受けたときにどのように正当性を主張するのかを考えてみることが、無用な否認リスクを回避するためにも、反対に必要以上に保守的になって余計に納税する事態を防ぐためにも大切です。